قراءة في كتاب “خدعته العشوائية Fooled by Randomness” لنسيم طالب

الحظ لا يأتي إلا للمستعدين، فكيف يمكن أن تكسب اليانصيب وأنت لم تشترِ الورقة؟

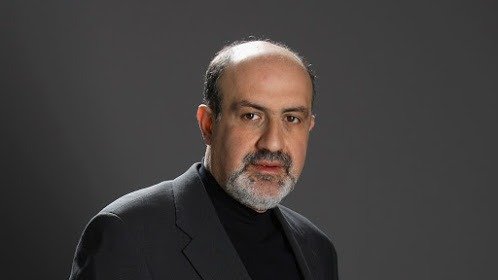

يمثل كتاب «خدعته العشوائية: الدور الخفي للحظ في الحياة و في الأسواق» أحد كتب سلسلة «عدم التيقّن- Incerto» التي ألّفها أستاذ الرياضيات وخبير المخاطر ومستشار السياسات المفكر الكبير «نسيم طالب-Nassim Nicholas Taleb»، وهو دراسة للعشوائية وعدم اليقين، والاحتمالات والخطأ البشري، والمخاطر، واتخاذ القرارات في عالم غير مفهوم. وتضمّ كتبه الأخرى في هذه السلسلة «البجعة السوداء-The Black Swan» و«ضد الهشاشة-Antifragile»، و«سرير بروكروست-The Bed of Procrustes» و آخرهم «المخاطرة في اللعبة- Skin in the Game».

يتناول هذا الكتاب موضوع الحظ – أو بشكل أدق، كيفية إدراكنا للصدفة وتعاملنا معها في الحياة والأعمال، مركِّزًا على أكثر الأماكن التي قد يرى فيها الناس خطئًا أعمال الحظ على أنها أعمال المهارة، وهي عالم البورصة. ويلقي هذا الكتاب رؤية منيرة آسرة على العشوائية والحظ والاحتمالات وهي أكثر العوامل غير المفهومة في كلّ حياتنا.

يستعين الكتاب في بحثه لموضوع العشوائية بمجموعة من الشخصيات، كلّ منها قد أدرك، بطريقته الخاصة، أهمية الصدفة والعشوائية، مثل أسطورة البيسبول يوجي بيرا. فيلسوف المعرفة كارل بوبر، وحكيم اليونان القديمة سولون؛ ورجل المال والأعمال الشهير جورج سوروس، والرحّالة اليوناني الأسطوري أوديسيوس، كذلك شخصية نيرو الخيالية التي ابتكرها نسيم. وقد استخلصت لكم عددًا من الدروس من براثن هذا الكتاب الدّسم، اسمحوا لي ان أشارككم إياها.

الدرس الأول: لا يخدعك “الحظ” أو تضلّلك العشوائية

لقد كنت ألعب البوكر ذات ليلة وتمكَّنت من الفوز ثلاث جولات متتالية. أحسست بالفخر وأنني لاعب ماهر قادر على الفوز مرات أخرى بأموال طائلة. ولكن في نهاية الليل خسرت أكثر من نصف ما كان معي من أموال عندما بدأت اللعب.

تكرَّرت نفس القصة معي عندما بدأت التعامل مع الأسهم. اشتريت عددًا من الأسهم توقعت ارتفاع اسعارها وارتفعت واستمرت في الارتفاع، وأحسست عندها أنني مستثمر بارع.. لكن مع نهاية العام كنت خسرت جميع أموالي.

إعلان

إنَّ الخطأ الذي وقعت فيه في الحالتين هنا هو توقع النجاح أو الفوز في المستقبل لمجرَّد أنني حقَّقت مكسبًا في الدورات السابقة، مثل المقامر الذي يشعر أنَّ بلية (الكرة المعدنية) الروليت ستستقِّر على اللون الأحمر لأنها تستقِّر على الأحمر منذ بداية اليوم. والحقيقة أنَّ الأمر مجرد حظ بحت تتساوى احتمالاته، فلا يخدعك الحظ وتضلّك العشوائية. هناك فرق بين أن تكون النتائج وليدة الحظ أو نتيجة الجهد والمعرفة.

الدرس الثاني: خُلِقت النظريات لإثبات خطئها

يعتمد العلم التجريبي على فكرة الاستقراء induction، بمعنى أنه يمكن أن نستنتج أشياء أو مفاهيم من خلال ملاحظتنا للعالم. وتدفعنا رؤيتنا لمئات البجع الأبيض إلى أن نستنتج (خطئًا) أنّ جميع البجع أبيض.

والحقيقة أنه لا يوجد في هذه الدنيا عددًا من المشاهدات للبجع الأبيض يسمح لنا باستنتاج أنَّ جميع البجع أبيض.

مع هذا، فإن مجرد مشاهدة واحدة لبجعة سوداء تكفي لدحض هذا الاستنتاج. هكذا تنمو المعارف العلمية عندما تتطوَّر النظريات القائمة إلى نظريات جديدة.

بالمثل في البورصة، قد يتجاهل مستشارك المالي نصيحةً ما على أساس أنها لم تحدث من قبل، فتستيقظ صباح اليوم التالي على مفاجأة حزينة تكشف عن ضياع أموال.

الدرس الثالث: البقاء للأقل صلاحية أحيانًا

أفضل مثال على ذلك هو لوحة المفاتيح بنظام (QWERTY) التي نستخدمها حاليًا، والتي تمّ تصميمها لتجنّب بعض المشاكل الميكانيكية في الاَلات الكاتبة، وهي ليست الأفضل بكلّ تأكيد.

لكن لماذا لم نغيّرها؟ إنه الكسل والاعتياد، فلا يريد أحد أن يشغل اهتمامه بتعديلات في لوحة المفاتيح إلا إذا حدثت ضرورة قصوى.

الآن دعوني أقدم لكم ما يعرف باسم »نقطة التحول- tipping point» افترِض مثلًا أنك تبني قلعة من الرمال، وتضيف مزيدًا من حبات الرمال؟ فهل تعتقد أنّ القلعة ستستمر في الكبر؟

لا، عند نقطة معينة مجرد حبة رمال إضافية تؤدي إلى انهيار القلعة. وتسمى تلك اللحظة الزمنية والمكانية وتلك الحبة من الرمال التي تنهار عندها القلعة “نقطة التحوّل”. وهذه النقطة أو اللحظة لا يمكن بأيّ حال من الأحوال التنبُّؤ بها.

وبنفس الصورة تستطيع منتجات بها عيوب أو منقوصة «دون المستوى الأمثل – suboptimal» أن تسيطر على السوق لأنها تتجاوز نقطة التحول هذه. منتجات مايكروسوفت، على سبيل المثال، تمثّل تطبيقًا عمليًا لهذه النقطة، حيث استخدمناها لأن هناك آخرين استخدموها، ولقد تخطت هذه المنتجات بالتأكيد نقطة التحول.

هذا بالضبط ما يحدث عندما تشهد نجاحًا مفاجئًا لمنتج ما أو لعملٍ قمت به.. فمع إضافة ساعة من الجهد إلى ساعة أخرى أيام وأسابيع دون أن ترى نتيجة لجهودك، تستيقظ صباح يوم فترى عملك يملأ آذان الدنيا، فجأة في يوم وليلة تجني ثمار ما فعلته فـ عملك تجاوز تلك “اللحظة الحرجة”.

وهكذا علينا معرفة أنّ الحياة غير عادلة و«غير خطّية – non linear»، والأفضل لا يحقِّق الفوز دائمًا.

الدرس الرابع: خذ طريقًا مختصرًا

برمج التطوُّر عقولنا على اتّباع طرق مختصرة سريعة «heuristics» قد تؤدِّي إلى أخطاء لكنها ناجزة في أحوال كثيرة. افترِض أنك في غابة وشاهدت أسدًا، التصرُّف الطبيعي آنذاك أن تطلق ساقيك للريح ولن تقف أبدًا لتسأل نفسك: هل الأسد جائع فيفترسني أم شبعان وسيتجاهل وجودي؟ هذا القرار السريع بالفرار هو الطريقة التي برمج بها التطوُّر عقول البشر.

ويقول علماء النفس أنَّ العقل، في أوقات كثيرة، يختصر العديد من الأفكار المعقَّدة التي تشمل دراسة جميع الجوانب بشكل عقلاني، و يستخلص استنتاجًا أو يتخذ قرارًا سريعًا ، ولولا ذلك لكنت ميتًا منذ زمن بعيد.

فهذه هي طبيعة عقولنا التي ظلت عبر العصور كما هي، على الرغم من أننا لم نعد نقابل أسودًا أو سباعًا في الوقت الحالي. لكن علينا أن نفهم متى يلزم تجنُّب هذه الطرق المختصرة بحيث لا ندع عقولنا تمنعنا من اتخاذ قرارات محسوبة إذا كان التفكير المنطقي هو اللازم في هذه اللحظة.

الدرس الخامس: العواطف تتغلب على تفكيرنا المنطقي لكنها تساعدنا أحيانًا

تخيَّل أنَّ هناك حمارًا جائعًا وعطشانًا يقف في المنتصف بين موضع الحشائش وعين المياه. لو كان عقلانيًا صرفًا بخصوص ما يجب أن يفعله فإنه سيموت من الجوع والعطش لأنه سيعجز عن اتخاذ قرار محسوب بدقة بالغة إلى أي اتجاه يذهب.. هنا يجب أن تقوده عواطفه.

و الحقيقة أنَّه في مثل هذه الأوقات تعمل العواطف كأداة دفع لسلوكنا وتساعدنا على اتخاذ القرارات. غير أنَّ هناك وقت نحتاج فيه إلى أن نرمي العواطف جانبًا ونستخدم تفكيرنا المنطقي. على سبيل المثال، إذا كنت تستثمر أسهمًا في البورصة، فلا تدعْ عواطفك تدفعك إلى البيع خشية من خسارة أكبر ، بل عليك أن تبتعد قليلًا عن فحص حركة أسهمك، ولا تبدأ في البيع إلا إذا كانت الأسهم ترتفع.

الدرس السادس: تحيز الإدراك المتأخر Hindsight bias

عند النظر إلى الأحداث السابقة تبدو كأنَّها أمر متوقّع أو يمكن التنبؤ به على عكس ما كانت تبدو عند حدوثها، وذلك نتيجة لانحياز عقلي اسمه “تحيّز الإدراك المتأخِّر”. وهذا بالضبط ما يحدث عند تحليل الأسهم، فمع وجود بيانات كافية، يمكنك أن تستخلص «نمطًا – Pattern» ما يمكنك التنبؤ على أساسه، حتى لو لم يكن موجودًا طالما لدينا عدد كبير من المشاهدات.

ويعني هذا أنَّ التنبؤ بهذه الأحداث وهمٌ كبير يقع فيه المحلّل المالي بناءً على رصد الأحداث الماضية.

الدرس السابع: انحياز النجاة survivorship bias

ينظر الكثيرون إلى نماذج النجاح المبهرة من حولنا، ويسعون إلى احتذاء حذوها. وللأسف الشديد قصص النجاح هذه هي الاستثناء ولكنّ الأعمّ هو الفشل. فينظرون إلى مارك زوكربرج أحد مؤسِّسي الفايس بوك والذي وإن كان لم يكمل دراسته في الجامعة، استطاع أن يحرز نجاحًا باهرًا . ومن ثمّ لا يرون أي مانع في ترك دراساتهم الجامعية، يظنّون أنفسم مثل مارك، و ستيف جوبز .. والحقيقة أنّ هذه النماذج هي الاستثناء.

ويعود نمط التفكير الخاطئ هذا إلى سقوط الكثير ضحايا لما يعرف بـ «مغالطة النجاة – survivorship bias»، والتي تؤدِّي إلى تشويه رؤيتنا للحقيقة لأنّ ضحاياها يَرَوْن العالم فقط من خلال روايات الناجحين أو الفائزين أو الناجين حيث لا نسمع أصوات الخاسرين، ولا يعود الموتى ليحدِّثوننا عن أسباب موتهم.

الخلاصة

تؤثّر العشوائية، أو الحظّ -لو أحببنا هذه التسمية-، على حياتنا تأثيرًا كبيرًا يفوق ما ندركه. فبسبب انحياز الإدراك المتأخِّر وانحياز النجاة بوجهٍ خاصٍّ نميل إلى نسيان الأعداد الغفيرة التي فشلت ونتذكر فقط القليل الناجحين أو الناجين، ثم نختلق أسبابًا وأنماطًا تسجّل هذا النجاح، على الرغم من أن الأمر كله وليد الحظ والعشوائية.

والحقيقة أنّ النجاح بصورة معتدلة يمكن تفسيره بالجهد والمهارة، لكن النجاح الرهيب الفاجر لا يمكن تفسيره في أحوال كثيرة إلا بالحظِّ أو العشوائية، أو على الأقل لعب الحظ فيه دورًا كبيرًا.

إعلان