التاريخُ الماليّ للعالمِ: قراءةٌ في كتابِ “صعودِ المالِ”

سلسلةُ أشهرِ الكتبِ الاقتصاديّةِ The Ascent of Money

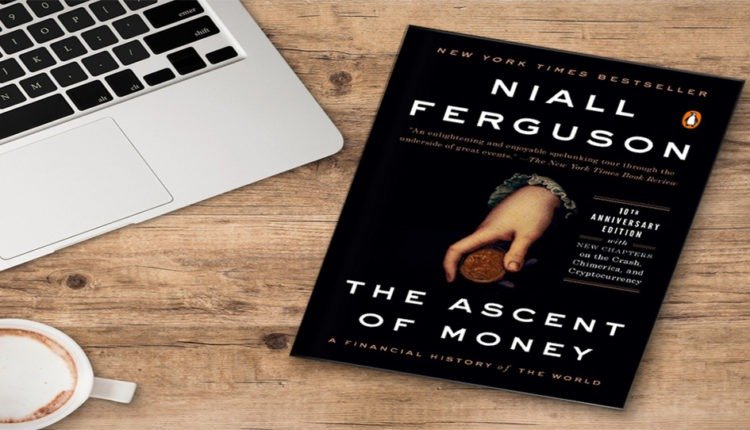

كتابُ “صعود المال” للمؤرخ البريطانيّ نيال فيرجسون Niall Ferguson هو الكتاب الخامس في سلسلة أشهر الكتب الاقتصادية التي بدأتُ مراجعتها من فترة على صفحات موقع “المحطة”.

لا يتشابه الكتاب في عنوانه فقط بكتاب “صعود الإنسان Ascent of Man” لجاكوب برونوسكي، ولكن أيضًا في تحوُّل الاثنين إلى فيلم وثائقيّ شهير. ومثلما كان العلم في كتاب برونسكي القوة المركزية الدافعة وراء ارتقاء البشر على سلم الحضارة، كان المال ومؤسساته في كتاب فيرجسون دورًا دافعًا مركزيًّا أيضًا للتقدم البشري.

يأخذُنا نيال فيرجسون المؤرخ البريطاني الشهير وأستاذ التاريخ في جامعة هارفارد من خلال كتابه “صعود المال: التاريخ المالي للعالم” في مغامرة تاريخية جميلة منذ نشأة البشرية إلى عصرنا الحالي حيث ارتقى البشر مع ارتقاء النقود. نكتشف خلالها أنّ وراء كل ظاهرة تاريخية عظيمة يكمن اختراعًا ماليًا جديدًا. ونشهد معه أن الحضارة ما كانت لتتحققَ لولا ظهور النقود والابتكارات المالية.

قد يعجبك: تجربة النقود: السلوك الاقتصادي المشترك بين البشر والقرود

محتوى كتابِ “صعود المال”

صدر هذا الكتاب في عام ٢٠٠٨ وعدد صفحاته ٤٠٤ غير أنّني قرأتُه في نسخته الرقمية على أمازون. ويضمُّ ستةَ فصولٍ إلى جانب المقدمة والخاتمة. الفصل الأول بعنوان أحلام الجشع، والثاني العبودية البشرية، والثالث انفجار الفقاعات المالية، والرابع عودة المخاطر، والخامس بعنوان “آمن كالبيت“، والسادس “من الإمبراطورية إلى الصينو–أمريكية“. ولقد امتلأ الكتاب بحكايات كثيرة ومعلومات موسعة عن كافة الأحداث المالية التي مرت بالعالم وصاحبَت التقدُّمَ البشريّ، وسوف أنتقي لكم ثلاثةً منها أحدِّثُكم عنها:

الحكاية الماليّة الأولى: ثورة السندات

السندات هي أحد أهم الابتكارات العظيمة التي ظهرت في إيطاليا في أوائل العصور الوسطى استجابةً للحاجة لتمويل الحروب بين المدن الإيطالية. والسند هو ببساطة وسيلة تلجأ إليها الحكومات عامة لاقتراض أموال من المواطنين، وتسددها بعد ذلك مقابل الفوائد. وتستخدم الأموال إمّا في الاستثمارات في الطرق والمدارس والمستشفيات، أو لإنشاء الجيوش وتمويل الحروب.

إعلان

وفي القرن التاسع عشر بزغ في السماء نجم أكبر بنك في العالم آنذاك وهو بنك أسرة روتشيلد صاعدًا على أكتاف سوق السندات حيث نجح من خلالها توفير التمويل اللازم لحرب بريطانيا وحلفائها ضد الإمبراطورية الفرنسية بقيادة نابليون. ولقد مثّل صعود روتشيلد تحولًا جذريًا من “الثروة القائمة على الأرض والأرستقراطية” إلى شكل جديد أكثر ثراءًا وأكثر سيولة تتمثل في السندات. ولقد سمحت هذه النوعية من الثروة لمالكي الأوراق المالية العيش في المكان الذي يحلو لهم على عكس مالك الأرض، وزادت من أهمية المدن كمسكن للأغنياء بدلًا من الريف. ولقد أدت هذه الثروة الجديدة القائمة على الأوراق المالية إلى تقويض النخب القديمة وخلق نظام اجتماعيّ جديدة.

مخاطرُ السنداتِ

“تحتل أسواق السندات أهمية خاصة لأنها أداة رئيسية للحكم على الجدارة الائتمانية للدولة، وعلى أساسها تحدِّد أسعار الفائدة التي يتعين على الدولة المقترضة دفعها لمشتري السندات وذلك أخذًا في الاعتبار في المقام الأول مخاطر التضخم. وعندما تخفض الدول قيمة عملاتها من خلال طباعة المزيد من النقود (كما فعلت ألمانيا خلال العشرينيات من القرن العشرين لتسديد ديونها)، تفقد السندات الحكومية قيمتها بشكل كبير. ولقد هوى أصحاب السندات من أثرياء الألمان إلى القاع بعد أن تلاشت دخولهم وثرواتهم نتيجة لحالة من التضخم الجامح. ويخسر أيضًا حملة السندات أموالهم إذا امتنعت الحكومات أو تأخرت في سداد ديونها السيادية كما فعلت روسيا في عام 1998، والأرجنتين في عام 2001.على الرغم من كل هذه المخاطر ، فإن السندات تحظى بشعبية كبيرة فصناديق المعاشات مثلًا لا تجد مكانًا آمنًا تستثمر فيه أموالَها أكثر من السندات وهي أكثر استقرارًا من الأسهم. والحقيقة أنّ السنداتِ هي واحدةٌ من الابتكارات المالية العظيمة لأن جميع أطرافها فائزون (معظم الوقت) حيث تتمكن الحكومات من تمويل نفقاتها (مزيج من الاقتراض والضرائب)، كما يحصل صاحب السند وأصحاب المعاشات على دخل ثابت آمن.”

الحكايةُ الماليّةُ الثانيّةُ: ثورةُ الأسهمِ

بعد اختراع الصرافة وصعود سوق السندات، جاءت شركات المساهمة الحديثة ذات المسؤولية المحدودة كخطوة هامة أخرى في مسيرة صعود المال، حيث سمحت للعديد من الأشخاص من تملُّك حصة أسهم في مشاريع كبيرة (مثل تمويل أسطول من السفن التي تبحر إلى جزر الهند الشرقية الهولندية للحصول على التوابل).

“سمح صعودُ أسواق الأسهم للناس بتملُّك حصص ضخمة في عدد من شركات المساهمة في نفس الوقت الأمر الذي يؤدي إلى توزيع المخاطر بدلًا من تركيزها في جهة واحدة تتشيع فيها نتيجة أخطاء المديرين أو كان المشروع نفسه فاشلًا وإذا خسر المشروع خسرتَ حصتَك وليس ثروتَك الشخصية“.

مخاطرُ الأسهمِ

“هناك مخاطر في الاستثمار في الأسهم مقارنة بالسندات إلَّا أنّ قيمة الأسهم عادةً ما تتزايد بشكل كبير على المدى المتوسط والأطول ، بينما تظل قيمة السند ثابتة في أفضل الأحوال. وهذا بالطبع ، على المدى الطويل ، مع الأخذ في الاعتبار إفلاس الشركات وفقاعات الأسهم. ولقد أسهبَ فيرجسون على مدار أجزاءَ طويلةٍ في كتابه “صعود المال” في الحديث عن فقاعة الأراضي في ميسيسيبي في القرن الثامن عشر، وانهيار سوق الأسهم عام 1929م، والفقاعة التكنولوجية في التسعينيات، والأزمة المالية لعام 2007. “

الحكايةُ الماليّةُ الثالثةُ: ثورةُ التأمينِ

كانت أشكال التأمين البدائية أقربَ كثيرًا في مخاطرها إلى ألعاب القمار إلى أن ظهر علم قياس المخاطر، بما في ذلك نظرية الاحتمالات والرياضيات الاكتواريّة. وكان أول من أنشأ صندوقًا للتأمين في العصر الحديث اثنان من القساوسة في الكنيسة الاسكتلاندية، روبرت والاس وألكساندر ويبستر إلى جانب عالم الرياضيات، كولن ماكلورين. واستهدف هذا الصندوق توفير أموالًا للأرامل والأيتام من أبناء القساوسة. وسيحصل “صندوق أرامل الوزراء الاسكتلنديين” على أقساط من المشتركين ويستثمرهم، وسيتم دفع مبلغًا من المال إلى الأرامل والأيتام على أساس سنوي من عوائد الصندوق.

في غضون عقدين من الزمان، تم إنشاء صناديقَ مماثلةٍ في جميع أنحاء بريطانيا وأمريكا، وبحلول عام 1815م كان من الممكن حتى للجنود أن يؤمِّنوا على حياتهم حتى لا تتحول النساء والزوجات إلى معدمات دون مورد في حالات وفاة العائل. وللأسف، فإن نظام التأمين هذا لم يكن متاحًا إلَّا إلى الأشخاص الأفضل حالًا والميسورين الذي يمكنهم تحمُّل أقساط التأمين.

المعاشات

وتزايدت الضغوط بعد ذلك على الحكومات لتقديم نُظُم منخفضة التكلفة للحماية من المرض والبطالة. ولقد صدر أول تشريع للتأمين الاجتماعي في ألمانيا في الثمانينات من القرن الماضي على أيدي أوتو فون بسمارك، بهدف توفير معاشًا تقاعديًا من الدولة لكبار السن. وتبنت بريطانيا قانونًا مماثلًا في عام 1908م يقر معاشًا تقاعديًا لمن تجاوزوا السبعين من العمر، ثم أصدرت قانونها الخاص بالتأمين الصحيّ عام 1911م.

الحكايةُ الماليّةُ الرابعةُ: ثورةُ القروضِ العقاريّةِ

القروض العقارية (ونسميها الرهن العقاري لأنّ البنك يقدمها بضمان العقار ذاته) ابتكار حديث لكنه شهد تطورات كبيرة في العشرينات من القرن العشرين، لم تكن هذه النوعية من القروض شائعةً من قبل. لكن في مواجهة المكاسب الانتخابية التي سجلها الاشتراكيون، قام فرانكلين روزفلت فيما سُمِّي آنذاك بالاتفاق الجديد باتخاذ إجراءات تعمل على زيادة مقدرة الناس على تحمُّل تكاليف الحصول على منزل خاص. لتجنُّب المكاسب الانتخابية التي حققها الاشتراكيون.

ولقد أنشأ روزفلت شركةً لضمان قروض الإسكان وإطالة مدته إلى 15 عامًا. وتمّ تشجيع القطاع الخاص على إنشاء القروض العقارية، كما تمّ إنشاء نظام للتأمين على ودائع الأفراد الادخارية. ولقد شهدت هذه القروض أزماتٍ عديدةً استعرضها كتاب صعود المال على مدار التاريخ كان آخرها أزمة الرهن العقاريّ والأزمة الماليّة العالميّة في 2008 م.

خاتمةٌ وتوصيةٌ

كتابٌ جميلٌ يستحق القراءة وإن كان لن يروقّ للبعض، منّا الذين يكروهون توجهات فيرجسون الليبراليّة ودفاعه الدائم عن آليلات النظام الرأسماليّ. وإذا لم تكن ترغب في قراءته فإنني أنصح بشدّة بمشاهدة الفيلم الوثائقي الرائع الخاص به a must see بصراحة.

إعلان